107年稅改要點及影響

近期由於美國的稅改方案,衝擊全球租稅競爭壓力,然而各國為鞏固國家稅收來源,也陸續承諾加入經濟合作暨發展組織(OECD)於2014年發布Common Reporting Standard for Automatic Exchange of Financial Account Information in Tax Matters (共同申報準則,簡稱CRS)國際間金融帳戶資訊交換的行列,以往國稅局很難掌握的海外所得、避稅天堂存款或投資金額、境外高額保單或關係人交易貿易差額,皆可能透過CRS資訊交換全部曝光,其影響程度遠比巴拿馬文件過之而無不及。

台灣除了面對先進國家嚴竣激烈的競爭環境,其緊臨環繞之東南亞地區新興國家也不斷迎頭追趕,又面臨國內逐漸高齡化的人口結構,再加上為了維持先進國家地位,符合國際稅制發展趨勢、保障我國稅基及維護租稅公平,即使是對國內無數台商影響重大的反避稅條款,財政部仍於民國105年「所得稅法」增訂實際管理處所認定標準、營利事業及其關係人持有低稅負國家或地區投資收益之認列規定,並於民國106年陸續增訂「營利事業認列受控外國企業所得辦法」及「個人計算受控外國企業所得適用辦法」,以避免營利事業及個人規避屬人主義課稅規定,以減少納稅義務。

財政部為建立符合國際潮流且具競爭力之公平合理所得稅制,於民國107年1月18日經立法院三讀通過「所得稅法」部分條文修正草案,其中以大幅調高4項綜合所得稅扣除額(標準扣除額、薪資所得、身心障礙及幼兒學前特別扣除額)額度提供之減稅利益最高,根據財政部預計薪資所得者、中低所得者及育兒家庭享有高達388億元之減稅利益,逾542萬申報戶受益,俟總統公布後,將自民國107年1月1日施行,該項措施內容依綜合所得稅(簡稱綜所稅)及營利事業所得稅(簡稱營所稅)分述如下:

一、 綜合所得稅

1. 標準扣除額:

根據財政部統計處統計民國104年度薪資所得檔中所得人數為1,052萬人,月薪資所得平均數4.8萬元,每4 名工作者中就有1 名屬低薪族,為減輕薪資所得者及中低所得者標準扣除額由新臺幣(下同)9萬元提高為12萬元(有配偶者加倍扣除)、薪資所得及身心障礙特別扣除額由12.8萬元提高為20萬元。

2. 綜所稅幼兒學前特別扣除額:

根據國家發展委員會推估我國人口將於民國113年達2,374.1萬人高峰後反轉向下,財政部為降低育兒家庭之租稅負擔並鼓勵生育,綜所稅幼兒學前特別扣除額由每名子女2.5萬元大幅提高為每人12萬元。

3. 調降綜所稅最高稅率為40%,刪除綜合所得淨額超過1,000萬元部分適用45%稅率級距。

4. 訂定個人居住者(內資股東)之股利所得課稅新制:

個人股利所得計稅方式按下列二種擇一擇優適用:

(1) 股利併入綜合所得總額課稅,並按股利之8.5%計算可抵減稅額,抵減應納稅額,每一申報戶可抵減金額以8萬元為限,全年股利所得約94萬元以下者可抵稅(或退稅)。

(2) 股利按28%稅率分開計算稅額,與其他類別所得計算之應納稅額合併報繳。

二、 營利事業所得稅

1. 營所稅稅率調整:

營所稅稅率由現行17%調高為20%,惟對於中小企業課稅所得額未超過50萬元之營利事業,採分年階段調整,民國107年度稅率為18%,民國108年度稅率為19%,民國109年度以後始按20%稅率課稅。

2. 營利事業未分配盈餘加徵營所稅稅率:

為累積自有穩定資金且用以保存投資動能,營利事業未分配盈餘加徵營所稅稅率由現行10%調降為5%,且配合個人居住者之股利所得課稅新制,廢除兩稅合一部分設算扣抵制,刪除營利事業設置股東可扣抵稅額帳戶、相關記載、計算與罰則。

3. 為縮小內外資稅負差距以符合租稅公平及減少假外資情形,外資股利所得扣繳率由20%適度調高為21%

4. 獨資合夥組織所得免徵營所稅,直接歸課出資人綜所稅

資料來源:財政部

有關財政部上述稅改政策,無論是營利事業或個人均應重新檢視投資架構及規劃如何因應方案,至於民國106年度以前盈餘也應考量是否需於民國107年度在不影響公司財務結構下發放,其中又涉及大股東及外資稅率均有所變動,建議應於民國107年上半年度及早計算。對於高股利所得者,需考量原綜所稅稅率後再選擇適用是否分離申報股利所得,或者直接不參與除權息享受免稅證券交易所得。

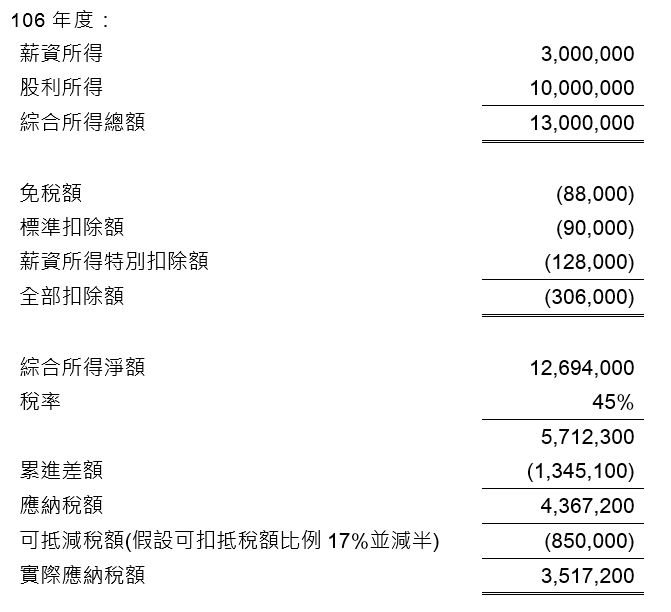

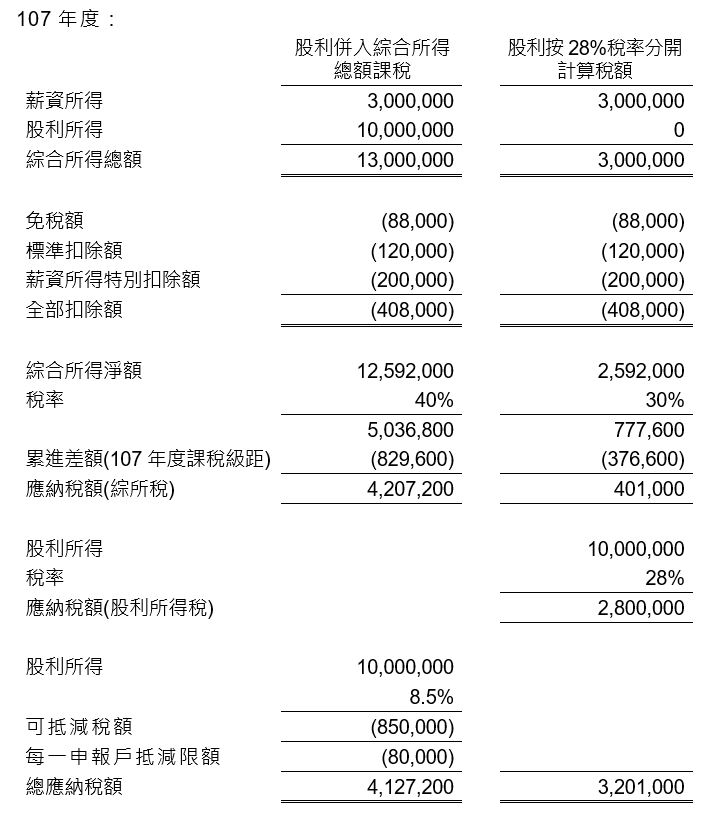

舉例來說:A公司民國106年及107年度均支付董事長本薪300萬元,股利1,000萬元, A公司董事長無其他收入且採用標準扣除額申報綜所稅,(假設其餘條件均無改變)其二年度綜所稅計算分別如下,民國106年度綜合所得稅應繳4,367,200元,並配合兩稅合一設算扣抵制度自104年1月1日起股東可扣抵稅額為原可扣抵稅額的半數,實際應納稅額為3,517,200元;民國107年度因適用上述「所得稅法」部分條文修正,實際應納稅額為3,201,000元(個人股利所得計稅方式擇優適用),亦即個人綜合所得稅率如大於30%應採股利按28%稅率分開計算稅額,建議中小企業資本主應妥善規劃薪資及股利分配方式。

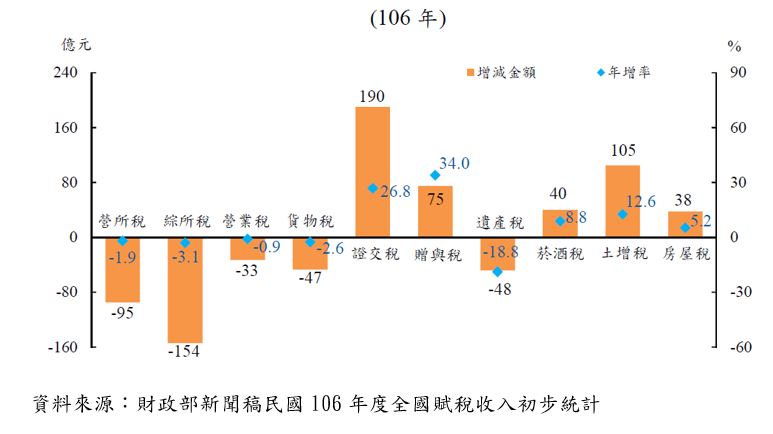

短期內因營利事業未分配盈餘加徵營所稅稅率降為5%減少營利事業所得稅調升為20%之衝擊,且營所稅稅率相對於美國(21%)、日本(23.4%)、中國大陸(25%)及韓國(25%)仍具有競爭力,惟當全球紛紛以降稅做為吸引外資手段,台灣如僅以健全公平合理所得稅制為主要考量,而不解決台灣工廠土地成本仍居高不下或加強內在競爭力及增建基礎設施,長期來看很可能影響內外資之投資意願。以財政部民國106年度實徵淨額與上年比較,以證券交易稅增加190 億元、土地增值稅增加105 億元及贈與稅增加75 億元較多,惟綜合所得稅減少154 億元、營利事業所得稅減少95 億元及遺產稅減少48 億元,建議政府機關不應只針對106年綜合所得稅及營利事業所得稅稅收減少即調高稅率,而應思考如何改善台灣內外投資環境始為長久之道。