後房地合一2.0時代,個人移轉未上市櫃、興櫃股權方式及其相關稅負議題

壹、前言

根據經濟部111年「中小企業白皮書」統計資料,110年臺灣中小企業家數為154萬8,835 家,占全體企業98.93%,中小企業雇主年齡在50歲以上的比率約55%,60歲以上的比率亦達18%,顯示台灣中小企業經營傳承的趨勢已逐步浮現,股權傳承是臺灣中小企業已面臨之課題,尤其在110年修正所得稅法及所得基本稅額條例之後房地合一2.0時代,其稅務規劃上更顯複雜,本文謹就中華民國境內居住之個人(以下簡稱境內個人)角度,探討以買賣、贈與及信託等方式移轉未上市櫃、興櫃股權所衍生之稅負議題及其應注意事項。

貳、以買賣方式移轉未上市櫃、興櫃股權

財政部於110年度修正所得基本稅額條例,將境內個人交易未上市櫃股票恢復納稅最低稅負制計稅,以及同年7月實施之房地合一稅2.0新制規範,將「特定股權交易」納入房地合一稅之課稅範圍,境內個人以買賣方式移轉未上市櫃、興櫃股權之課稅樣態各有不同,以下就[房地交易所得]、[有價證券交易所得]及[財產交易所得]等不同交易性質下,分析其稅負計算。

一、房地交易所得

參房地合一課徵所得稅申報作業要點1,股東所處分之股權若符合「特定股權交易」,該交易利得將依所得稅法第4條之4(即將股權交易視同房地交易)課稅,其稅率就持有期間分別課徵15%~45%,並排除適用所得稅法第14條第1項第7類財產交易所得及所得基本稅額條例,也就是說交易標的縱然為有價證券(即公司法相關規定簽證發行之未上市櫃、興櫃股票),但若符合「特定股權交易」,該交易性質優先判別為房地交易所得, 故該所得不課徵最低稅負而係課徵房地合一稅。

(一)判斷基準:

所謂「特定股權交易」係同時符合兩要件之股份或出資額,包括持股比率條件:個人及營利事業交易直接或間接持有之股份或出資額超過該營利事業之半數(持股比率>50%);及股權價值條件:處分該營利事業股份或出資額之價值50%以上係由台灣境內之房屋、土地所構成(境內房地價值占公司股權價值≥50%),就兩條件之相關說明如下:

1、持股比率條件:

財政部於111年1月25日發布函令2,明定個人「直接或間接持有國內外營利事業過半數股份或出資額」之認定標準,針對個人之認定標準除了個人本身之持股外,配偶及二親等以內親屬之持股,及個人、配偶或二親等以內親屬擔任營利事業董事長、總經理或相當職位之該營利事業持股,也需合併計算判斷是否超過半數,因此,作者建議股權交易前需要仔細計算持股比例,除自有之股份外,亦將符合條件之關係人及被利用名義之人直接或間接持股合併計算,以判斷持有特定股權是否過半,作者觀察在此一判斷標準下,家族股權移轉可能很容易就落入房地合一稅2.0的課稅範圍。

2、股權價值條件:

股權價值比例計算公式:

上開計算式須注意之處,係分子境內房屋及土地等之價值係以時價3評估而非營利事業財務報告之歷史成本,基此,倘境內個人擬處分之股權已符合持股比率>50%條件且營利事業持有不動產數年,作者建議處分前應取得金融機構貸款評定之價格或不動產估價師之估價資料,審慎判斷是否亦符合境內房地價值占公司股權價值≥50%之條件。

(二)稅額計算:

境內個人處分特定股權以交易時之成交價額減除原始取得成本,與因取得、改良及移轉而支付之費用後之餘額為所得額,並依照下列持有期間計算應納稅額,持有股份或出資額之期間在二年以內者,稅率為45%;超過二年,未逾五年者,稅率為35%;超過五年,未逾十年者,稅率為20%;超過十年者,稅率為15%。

另前開股份或出資額之持有期間計算,自股份或出資額取得之日起算至交易之日止,並採先進先出法認定;再者,成本之計算方法,若能提出原始取得成本者,應採用個別辨認法,或按交易時所持有之該國內外營利事業股份或出資額,依所得稅法施行細則第四十六條規定之加權平均法計算之。

二、有價證券交易所得

(一)判斷基準:

所謂有價證券,參證券交易稅條例第1條第2項,係指公司發行之股票,股份有限公司所發行之股票可分為實體股票及無實體股票2種,實體股票應依公司法第162條規定經由簽證銀行簽證後發行;無實體股票則應依同法第161條之2規定洽臺灣集中保管結算所登錄其發行之股份,前述2種方式所發行之股票皆係證券交易稅條例所稱之有價證券,因此,倘境內個人處分之股票符合前開發行程序且非屬房地交易之特定股權,該交易之所得屬有價證券交易所得,依所得基本稅額條例第12條第1項第3款第1目課徵基本稅額。

(二)稅額計算:

1、計算證券交易所得或損失

依個人有價證券交易所得或損失查核辦法(以下簡稱有價證券交易查核辦法)第4條,有價證券交易所得或損失,以交易時之成交價格,減除原始取得成本及必要費用後之餘額計算,其中股票成本認定依取得來源有所不同,詳細請參有價證券交易查核辦法第10條4,此外,成本計算方法亦區分為個別辨認法或加權平均法5,倘實無成本證明文件則採推計純益率計算6。

2、計算個人基本稅額

依現行所得基本稅額條例,未上市櫃股票之交易所得計入個人之基本所得額,計算公式如下:基本所得額=綜合所得稅淨額+未上市櫃股票之交易所得+其他應計入個人基本所得額之項目7 ;基本稅額=(基本所得額-670萬元扣除額)*稅率20%,依以上公式計算出基本稅額應與一般所得稅額比較,若基本稅額高於一般所得稅額,則按照基本稅額繳納所得稅。否則,只需一般所得稅額納稅即可。

三、財產交易所得

境內個人處分未上市櫃、興櫃股份或出資額,若非屬前開房地交易所得或有價證券交易所得性質即為財產交易所得,併入個人綜合所得課稅,例如有限公司股東轉讓出資額或股份有限公司股東轉讓股份未發行股票等8。

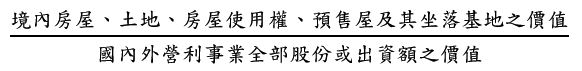

綜上,茲彙總境內個人以買賣方式移轉未上市櫃、興櫃股權之稅負計算及申報期限如下表:

參、以贈與方式移轉未上市櫃、興櫃股權

未上市櫃、興櫃股權移轉方式除了買賣股權外,最常見的方式即為贈與,除了稅額計算較買賣股權簡易外,每年度還享有244萬元之免稅額,若善用夫妻雙方贈與則每年度免稅額提高至488萬元,相關說明如下:

一、稅額計算:

(一)未上市或上櫃股票之估價:

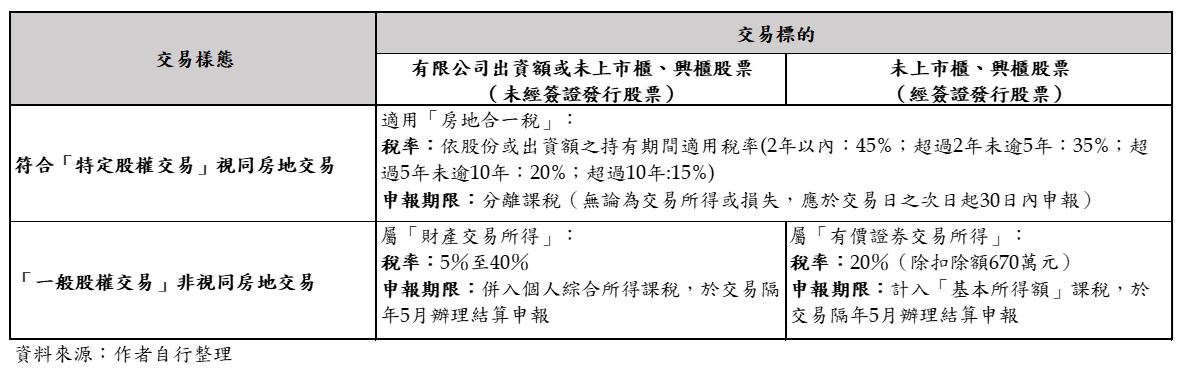

個人贈與非屬上市、上櫃或興櫃之股份有限公司股票或出資額予他人,應以贈與日該公司之資產淨值計算贈與價額,課徵實務上,贈與價額之計算,除了以財務報表帳面上歷史成本所示之淨值外,另須考量遺產及贈與稅法施行細則第29條規定,尚須加計土地、股權投資之調整估價,因此,若中小企業業已持有土地數年,贈與前應請相關專業人士重新調整估價,以利評估贈與股數及贈與稅金,相關資產之估價評定方式彙總如下:

(二)贈與稅額

現行贈與稅之贈與人每年免稅額為244萬元,其課徵採分級計算,贈與人每年贈與淨額在2,500萬元以下者,課徵10%;超過2,500萬元至5,000萬元者,課徵250萬元,加超過2,500萬元部分之百分之15%;超過5,000萬元者,課徵625萬元,加超過5,000萬元部分之20%。

二、其他應注意事項:

(一)二親等以內親屬間股份買賣視同贈與之注意事項:

如屬二親等以內親屬間之買賣未上市櫃、興櫃股份或出資額,縱使該交易已納證券交易稅9,但如果無法提示已支付價款之確實證明,依遺產及贈與稅法第5條第6款規定,將以贈與論課徵贈與稅。此外,股份之產權移轉登記,依遺產及贈與稅法第42條規定,應檢附稽徵機關核發之「非屬贈與財產同意移轉證明書」,方得移轉登記,基此,二親等以內親屬間股份買賣需備妥支付價款之證明且留意移轉登記之時點,避免涉及視同贈與及違反贈與稅法第52條之規定。

(二)贈與對象為營利事業之注意事項:

個人贈與股權予營利事業,該個人若為營利事業之股東,依經濟部106.9.21經商字第10602420200號解釋,股東無償放棄債權或捐贈資產予公司,係股東基於股東地位所為之行為,無論有無依持股比例,應一律認列為資本公積,故營利事業受贈股權毋需課徵未分配盈餘稅,反之,該贈與人非為營利事業股東,則為所得稅法第4條第1款項第17款營利事業之免稅其他收入,但該收入仍屬營利事業之財務收入,屬於未分配盈餘稅課徵範圍。

肆、以信託方式移轉未上市櫃、興櫃股權

信託為一財產管理制度,信託之成立,係由委託人將信託財產移轉予受託人,而受託人應依照信託本旨,為受益人之利益,管理或處分信託財產。受託人僅為信託財產之形式上所有權人,而實質所有權係歸屬於受益人所有。信託又可分為「自益信託」及「他益信託」,若信託的受益人是委託人自己,就叫自益信託;若受益人並非委託人本人,即為他益信託。茲依照不同信託模式說明如下:

一、股權他益孳息他益之信託

此類型係單純之他益信託,信託財產為股權及其分配之股利,受益人非委託人,其移轉概念與贈與類似,但法律概念上與贈與有別,若以贈與移轉股權,將股權移轉予受贈人,受贈人取得股權後可自由處分,惟移轉股權以他益信託形式,信託屬於財產管理制度,在信託期間委託人將股權移轉予受託人,委託人可在契約中規定受益人取得股權時點,在受益人為取得股權前,暫由受託人管理,故委託人可保有一定程度的控制權,茲就不同信託時間課稅規定分述說明如下:

(一)信託契約訂定日

參遺產及贈與稅法第5條之1及第24條之1,委託人以訂定契約之日為贈與行為發生日,另依第10條之2第1款後段,以贈與時信託財產時價計算贈與稅,稅額計算方式同本文前開贈與段之說明。

(二)信託存續期間之孳息

信託期間股權分配之股利(孳息)歸屬受益人,若受益人為自然人,該孳息屬其營利所得,依所得稅法第15條採合併申報或28%稅率分開計算應納稅額。然受益人為營利事業,因信託契約獲配之股利並非因投資所獲配,無所得稅法第42條第1項不計入所得額課稅規定之適用,應計入所得額課徵營利事業所得稅10。

(三) 股權移轉予受益人

參遺產及贈與稅法第5條之2第3款及第4款,股權移轉予受益人時,因信託契約訂定日已課徵過贈與稅,故不再課徵贈與稅。

二、股權他益孳息自益之信託

此類型係部分自益(股利)部分他益(股權)之信託,主係委託人為保障晚年生活及避免後代爭產糾紛所訂之信託契約,茲就不同信託時間課稅規定分述說明如下:

(一)信託契約訂定日

課稅概念如同純他益信託,委託人以訂定契約之日為贈與行為發生日,贈與之價值則依第10條之2第2款後段規定「信託利益為金錢以外之財產時,以贈與時信託財產之時價,按贈與時起至受益時止之期間,依贈與時郵政儲金匯業局一年期定期儲金固定利率(111年為0.78%)複利折算現值計算之。」,舉例一:許君111年10月訂定信託契約將時價1,000萬元之未上市櫃股票交付信託,信託期間15年,信託存續期間之股利為許君委託人享有,信託關係消滅後,股票移轉給子女,其贈與價額計算如下:〔(1,000萬元/(1+0.78%)^15 =8,899,891元。

(二)信託存續期間之孳息

信託期間股權分配之股利(孳息)歸屬委託人,該孳息屬委託人之營利所得,依所得稅法第15條採合併申報或28%稅率分開計算應納稅額。作者提醒,若委託人於信託存續期間過世時,自死亡日至信託結束日止之「未領受孳息」價值,依遺產及贈與稅法第3條之2第2項及第10條之1第3款規定,將計入遺產課稅。

(三)股權移轉予受益人

參遺產及贈與稅法第5條之2第3款及第4款,股權移轉予受益人時,因信託契約訂定日已課徵過贈與稅,故不再課徵贈與稅。

伍、結語

在財政部近年修法前,臺灣中小企業常以買賣方式移轉未上市櫃、興櫃股權,因其稅負相當輕,僅需課徵千分之三證券交易稅,但隨著110年修正所得基本稅額條例,境內個人交易未上市櫃股票恢復納稅最低稅負制計稅,使得境內個人可能面臨20%之最低稅負,嗣後同年七月「特定股權交易」納入房地合一稅之課稅範圍,家族股權移轉將可能落入房地合一稅之課稅範圍,按房地交易所得依照持有期間分別課徵15%~45%,再加上財政部於106年修正遺產及贈與稅法,由原本之單一稅率10%改為10%~20%不同課稅級距,進入後房地合一2.0時代,境內個人移轉未上市櫃、興櫃股權之稅負顯得相當複雜,一旦漏未申報或計算錯誤將面臨補稅加罰之窘境,不得不慎。

傳承與接班一直是臺灣中小企業主相當關心的議題,在現行複雜的稅制下,何種移轉方式最為有利,尚無法一概而論,須視企業具體背景及成員持股情況分別判斷之,隨著第一代創業的企業主普遍年齡偏大,接班需求愈來愈迫切,作者建議可以盡早進行股權移轉之規劃,以時間換取空間,並搭配閉鎖性公司章程設計、信託契約及預立遺囑等工具,全面且安全的移轉股權予下一代。

附註:

1.房地合一課徵所得稅申報作業要點第二點第四項:「個人及營利事業交易前項符合一定條件股份或出資額,其交易所得應依本法第四條之四、第十四條之四至第十四條之七及第二十四條之五規定課徵所得稅,不適用本法第四條之一停止課徵所得稅規定,亦不適用本法第十四條第一項第七類財產交易所得、第二十四條第一項及所得基本稅額條例第七條第一項第一款、第十二條第一項第三款第一目課徵所得稅及基本稅額之規定。」。

2.財政部1110125台財稅字第11000633641號令。

3.房地合一課徵所得稅申報作業要點第六點第四項:第二項在中華民國境內房屋、土地、房屋使用權、預售屋及其坐落基地之價值,應參酌下列時價資料認定:

(一)金融機構貸款評定之價格。

(二)不動產估價師之估價資料。

(三)大型仲介公司買賣資料扣除佣金加成估算之售價。

(四)法院拍賣或財政部國有財產署等出售公有房屋、土地之價格。

(五)報章雜誌所載市場價格。

(六)其他具參考性之時價資料。

(七)時價資料同時有數種者,得以其平均數認定。

4.個人有價證券交易所得或損失查核辦法第10條第四條所定成本,於第二條第一款規定之有價證券,依下列規定認定:

一、因購買而取得者,以成交價格為準。

二、因公司盈餘轉增資而取得者,以股票面額為準。

三、因公司資本公積轉增資而取得者,其成本為零。

四、因公司現金增資而取得者,以發行價格為準;其屬員工參與現金增資而取得者,以可處分日之時價為準。

五、因股票公開承銷而取得者,以取得價格為準。

六、因公司設立時採發起或募集方式而取得者,以發行價格為準。

七、因繼承或受贈而取得者,以繼承時或受贈時依遺產及贈與稅法規定估定之時價為準。但因配偶相互贈與而取得,且符合中華民國八十四年一月十三日修正公布之遺產及贈與稅法第二十條第一項第六款規定或八十七年六月二十四日修正公布之遺產及贈與稅法第二十條第二項規定者,以該有價證券第一次贈與前之成本為準。

八、因員工分紅配股或受讓公司庫藏股而取得者,以可處分日之時價為準。但中華民國九十八年十二月三十一日以前因員工分紅配股而取得者,除已將股票可處分日次日之時價與股票面額之差額計入基本所得額並課徵基本稅額者,以股票可處分日次日之時價為準外,以股票面額為準。

九、因行使認股權而取得者,以執行權利日之時價為準。

十、因享有孳息部分信託利益之權利而取得股票股利者,如屬受益人特定,且委託人無保留指定受益人及分配、處分信託利益權利之信託者,以股票面額為準;其屬受益人不特定或尚未存在之信託者,以信託財產取得股票日之時價為準。

十一、經由可轉換有價證券轉換而取得者,以約定之轉換價格為準;無約定者,以轉換日之股票時價為準。

十二、因中華民國九十三年一月一日以後,個人以其所有之專利權或專門技術讓與公司,或授權公司使用,作價抵繳其認股股款而取得者,以作價抵繳認股股款金額為準。至九十二年十二月三十一日以前以專門技術作價投資而取得者,以股票面額為準。

十三、緩課股票以其緩課原因消滅課徵所得稅時,計入轉讓或撥轉年度收益之價格或時價為準。

十四、第一上市、上櫃或登錄興櫃之外國公司股票,於依證券法令辦理公開發行申報生效日前一日以前取得者,以申報生效日最近一期經會計師查核簽證或核閱之財務報告每股淨值為準;申報生效日以後取得者,以取得成本為準。

十五、因公司併購而取得者,以併購基準日股份對價之金額為準。

十六、經由其他方式取得者,以實際成交價格為準。

1.個人有價證券交易所得或損失查核辦法第13條。

2.個人有價證券交易所得或損失查核辦法第14條。

3.所得基本稅額條例第12條。

4.財政部671226台財稅第38498號函、財政部800430台財稅第790191196號函及財政部840629台財稅第841632176號函。

5.依「證券交易稅條例實施注意事項」第3點規定,有價證券因贈與而取得者,非屬交易行為,應免課徵證券交易稅,原已納證券交易稅可依稅捐稽徵法第28條規定申請退還。

6.財政部1020731台財稅字第10100238630號令。

7.所得基本稅額條例第12條。

8.財政部671226台財稅第38498號函、財政部800430台財稅第790191196號函及財政部840629台財稅第841632176號函。

9.依「證券交易稅條例實施注意事項」第3點規定,有價證券因贈與而取得者,非屬交易行為,應免課徵證券交易稅,原已納證券交易稅可依稅捐稽徵法第28條規定申請退還。

10.財政部1020731台財稅字第10100238630號令。