從會計師觀點解讀以虛假交易美化財報之跡象與預防因應之道

壹、前言

台灣加權股價指數於110年5月份上下來回約有4,000點之大幅波動,每天總是有絡繹不絕之新開戶年輕股民,股市名嘴都建議投資人應努力發掘,找尋營收高成長又股價處於低基期之潛在黑馬股,如能超前部署選中諸如航海王、鋼鐵人等營運獲利大幅成長個股,當可安心等待開花結果,惟投資人亦應謹慎解讀營收成長是否隱藏財報陷阱。

貳、股價上漲有很大部份係建立在獲利會持續成長之夢想上

企業本業之獲利,即營業利益=營業收入-營業成本-銷、管、研費用,於預計未來營業利益時通常係假設營業成本及費用率變動不大,因而營收是否增加,增加多少,便成為投資人判斷企業獲利是否持續成長之主要關鍵;為達到資訊及時透明之目標,主管機關規定,上市櫃公司必須於每月10日前在公開資訊觀測站公告其上個月之合併營收,因而從公告之合併營收是否逐月成長,是否較上期成長往往就成為投資人選股考量的依據之一,惟相對也易成為違背誠信原則之經營者透過虛假交易美化財務報表之主要手法。

參、上市(櫃)公司以虛假交易美化財務報表之誘因或壓力

絕大部份之企業經營者都是秉持著誠信經營之原則,在永續經營之前提下,恪遵各項法令規範,並努力追求企業獲利之持續成長,惟當面臨下列誘因或壓力時,也常有以虛假交易美化財務報表之情形:

一、 因本業衰退致獲利不佳

企業主因擔心財報虧損之訊息公佈後會導致股價下跌或影響金融機構持續融資之額度與條件,因而可能以虛假交易掩飾虧損。

二、 避免董監事及大股東被追繳擔保品

上市櫃公司董監事及大股東如若以公司自家股票質押方式向金融機構融資,則當股價下跌超過一定成數,可能面臨被追繳擔保品之情事,若無法提供額外擔保可能即會面臨被斷頭之壓力,因而產生以虛假交易美化財報之誘因。

三、 為操縱股價以自資本市場獲利

四、 掩飾挪用公司資金

居心不良之董監事、大股東會透過買低賣高之方式自資本市場賺取差價利益,其手法通常係透過以低價辦理現金增資、透過人頭與市場主力先於股價低點大量買進股票等方式取得部位;再透過以虛假交易美化財務報表拉高EPS以操縱股價,最後再以高價出清先前取得之部位,以賺取不當之差價利益。

有些董監事、大股東可能會透過預付款、暫付款方式將鉅額資金匯出或截取客戶之應收帳款,或安排交易以高價購進資產或低價出售資產,甚至盜賣公司資產而不入帳等之方式掏空公司資金,因而使財務報表出現異常之預付款、暫付款、應收款,或顯現出不合常規之鉅額資產或併購等交易。

肆、如何盯緊財報細節解讀營收成長隱藏之財報陷阱

一、 虛增營收之可能方式

1.將應屬代理人(Agent)交易之佣金收入,不當以主理人(Principal)採總額方式認列營收

例如A公司於接受C公司訂單後,即轉手向B公司進貨,並由B公司直接出貨予C公司,A公司則從中賺取1~2%之利潤。依IFRS 15規定,企業應判斷於移轉特定商品或勞務予客戶前是否已取得或未取得該等商品或勞務之控制,而將為交易中之主理人或代理人,若判斷為交易之代理人時,則認列交易淨額為收入。若有下列情況之一,企業為主理人:

(1)商品或其他資產移轉予客戶前,企業先自另一方取得該商品或勞務之控制;或

(2)企業控制由另一方提供勞務之權利,以具有主導該方代企業提供勞務予客戶之能力;或

(3)企業向另一方取得商品或勞務之控制,用以與其他商品或勞務結合,以提供特定之商品或勞務予客戶。

用以協助判斷企業於移轉特定商品或勞務予客戶前是否控制該商品或勞務之指標包含:

(1)企業對完成提供特定商品或勞務之承諾負有主要責任

(2)企業於特定商品或勞務移轉予客戶前承擔存貨風險,或於控制移轉予客戶後承擔存貨風險(例如若客戶具有退貨權)

(3)企業具有訂定價格之裁量權

上開轉手交易實質上僅賺取微薄之佣金收入,依IFRS 15判斷應屬代理人交易,類似案例採總額方式認列進貨及營收,最終被主管機關要求重編財務報表改按淨額認列收入之案例近年可說是層出不窮。

2.將實質上應屬代工之交易,透過形式上之交易安排,重複認列營收

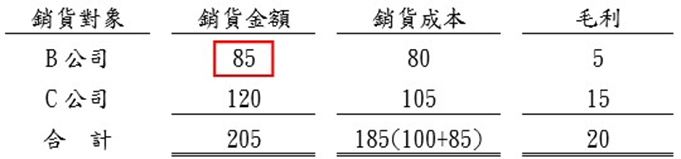

(1)例如A公司將價值80元之原料委託B公司加工,加工費為20元,加工後之成品最終依120元出售予C公司;上開交易,實質上應於財務報表認列之收入及成本如下:

(2)A公司為虛增營收,透過交易安排將原料以85元出售予B公司,並約定以105元(加工成本20元加計墊高之原料價格5元)將加工後之成品買回,最終自以120元出售予C公司,經安排後於財務報表認列之收入及成本如下:

類似案例最終被主管機關要求重編財務報表銷除重複認列之營收及成本85元之案例,近年亦是常見。

3.透過不實之循環交易虛增營收

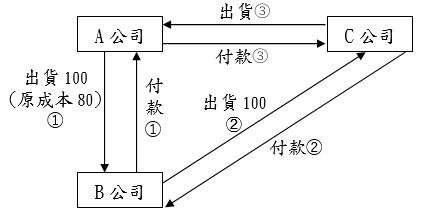

(1)例如A公司將產品以100元(成本80)賣給B公司,B公司再將該產品以100元賣給C公司,最終C公司再將產品以100元賣回給A公司;透過上開循環交易,最終產品又回到A公司;再透過一筆資金將應收帳款與應付帳款對沖;因A公司出售產品之價格與買回產品之價格同,最終於財務報表僅導致營收虛收,利潤因存貨價值由原80元墊高為100元而虛增20元,惟不會產生資金收、付間無法沖銷之差額。

圖示如下:

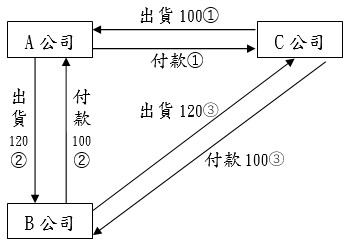

(2)進階版之循環交易虛增營收併同挪用資金

在3.(1)之循環交易中,除虛增營收外,係透過墊高存貨價值20元以虛增利潤,而3.(2)之循環交易中,除虛增營收外,係透過虛列應收帳款20元以虛增利潤。

在3.(2)之循環交易中,若B公司及C公司均係A公司董監事、大股東虛設之空殼公司,可能存在A公司於匯出資金完成付款後,B公司及C公司均未完成付款,則虛列之營收及利潤將全部顯示於應收帳款計120元,以掩飾董監事及大股東挪用資金計100元。

二、 虛列營收美化財務報表之特徵

1.提前支付應付帳款,並延長應收帳款之授信期限及週轉天數,以掩飾挪用資金。

2.存貨週轉天數明顯低於同業正常水準,正常公司之存貨週轉天數不宜超過2個月,但也不能太低,以免造成斷料或斷貨之情事;當企業存貨週轉天數不合理的遠低於同業正常水準時,可能顯示上開虛列營收之假交易做的太過火所致。

三、 降低過高應收帳款財報特徵之手法

如肆、二所述,虛列營收最終可能導致應收帳款週轉天數遠高於同業正常週轉天數之不合理現象,進而可能被質疑是否有虛列營收或應提列鉅額之應收帳款預期信用減損損失之情事,解決之方法諸如:

1.以高於公允價值之方式購入不動產、廠房及設備,迂迴的將過高之應收帳款轉列不動產、廠房及設備,因而分析、比較營業額相當同業之不動產、廠房及設備之金額,即可初步分析有無異常。

2.以高價投資未上市櫃股票,迂迴的將過高之應收帳款轉入下列項目:

(1)透過其他綜合損益按公允價值衡量之權益工具投資,由於此類投資雖須依公允價值評價,然其評價損益係列入其他綜合損益,而非本期損益,因而並不影響EPS之計算,投資人往往較不重視。

(2)採權益法評價之長期股權投資,此時如果持有被投資公司股權達50%以上,則被投資公司會被編入合併財務報表中,其過高之價格就會反應在合併報表中之商譽項目;如持股比例介於20%~50%,則過高之價格就會直接反應於採權益法之長期股權投資項目中。

3.透過預付款項、存出保證金等方式先採資金匯出,再以迂迴方式轉入資金沖銷應收帳款。

4.透過將應收帳款出售予國外金融機構,轉換成現金及約當現金,然而私下並與銀行協議,在銀行尚未能收回應收帳款時,上開讓售應收帳款換得之現金及約當現金並不能動用,最後若應收帳款未能收回,企業並應負責買回。因而,當企業同時存在過高之現金及約當現金與銀行借款時,即可能顯示有不合理之現象。

伍、防止發生虛假交易美化財務報表之道—強化公司治理及建立吹哨者、揭弊者制度

一、 編製允當表達財務報表之主要責任歸屬

依法令規定,企業管理階層應負責依證券交易法、證券發行人財務報告編製準則及國際財務報導準則(IFRS)編製允當表達之財務報告,且維持與財務報告編製有關之必要內部控制,以確保財務報告未存有導因於舞弊或錯誤之重大不實表達。

二、 企業應藉由建立內部控制之三道防線,減少發生財務報表之重大不實表達

內部控制是由經理人設計,董事會通過,其目的在於促進公司健全經營以合理確保下列三大目標之達成(1) 營運之效果及效率;(2) 財務報導之可靠性;(3) 相關法令之遵循。公司董事會應該展現誠信經營及落實公司治理之決心,帶頭建立及落實內控之三道防線:

(一)第一道防線:營運管理單位之管理控制

企業應確實從最可能發生風險之所在及維護核心競爭能力之角度來設計控制作業,就現行各項營運流程中發掘可能之舞弊風險,並從人員、流程與科技三個面向來評估其控管機制是否有效;第一線之營運管理單位並應執行內控作業之自我評估,以確保內控制度之落實執行。

(二)第二道防線:幕僚單位之內部監督與督導

主要包括幕僚單位之風險管理、財務控制、資訊安全、法令遵循等等,其主要功能在於負責內部控制與風險管理之持續監督。

(三)第三道防線:內部稽核

內部稽核之主要功能在於協助董事會檢查及覆核內控控制制度之缺失及衡量營運之效果與效率,以確保內控制度持續有效運作。

三、 強化審計委員會之功能及建立吹哨者、揭弊者制度

上開內控三道防線若能落實執行,一般而言,應能有效防止員工舞弊,但卻無法避免董監事、大股東逾越內部控制,為了強化公司治理,防止居心不良之經營者以虛假交易美化財務報表,應進一步強化審計委員會之功能並建立吹哨者、揭弊者制度:

(一)強化審計委員會之功能

審計委員會是由獨立董事所組成,依證券交易法規定,下列事項應經審計委員會通過:

1.訂定或修訂內部控制

2.訂定或修訂取得處分資產、從事衍生性商品、資金貸予及為他人背書保證等重大財務業務行為之處理程序

3.重大之資金貸予、背書保證

4.重大之資產或衍生性商品交易

5.涉及董事自身利害關係之事項

6.年度及半年度財務報告

…

如審計委員會能落實行使其職權,例如於審查半年度、年度財務報告時,對於重大財務、業務事項如能詳細詢問財務主管、會計師,並充份討論後再決議是否通過,而非僅係充當橡皮圖章,應能有效減少企業經營階層逾越內部控制,以虛假交易美化財務報表,應詢問、了解事項列舉如下:

(一)當期財務報告分析

(二)當期重大交易及重大會計、審計事項報告

(三)最近重大法令變動對公司之影響及因應之道

(四)內部控制重大缺失或其他建議事項

(五)會計師查核過程中是否遭遇困難及與管理階層是否有歧見

…

四、 建立吹哨者、揭弊者制度

依據全球舞弊調查者協會統計,舞弊發現之最大來源有40%來自舉報,其中更有51%來自員工,因而制定吹哨者保護法為反貪腐之重要機制,為避免吹哨者因揭發不法、不公行為而遭受所屬企業不公平之待遇、報復而失業,甚而影響未來謀職之機會,亦應訂有救濟機制之規範。

五、 外部防線:超然獨立會計師之查核

每當發生舞弊案件時,投資人總是會質疑會計師為何沒能查出來?首先應釐清並認知,風險管理和內部控制是企業經營階層及董事會之責任,不能寄望外部人可以取代企業內控之三道防線。惟會計師於執行審計工作時,也應遵守一般公認審計準則及會計師查核簽證財務報表之規定,並依主管機關公布之會計師查核簽證財務報表缺失,持續精進提升查核品質,並加強查核下列事項,以防止未能發現企業以虛假交易美化營收及財務報表之情事:

(一)新增前十大進、銷貨對象之加強查核

1.取得新增前十大進、銷貨對象之基本資料(即執行KYC),了解交易之內容、原因、必要性及合理性

2.新增之前十大供應商,是否遵循內控規定,進行詢價、比價、議價,以確保採購價格及付款條件之合理性,及是否為實質關係人

3.新增之前十大銷售客戶是否遵行內控規定,進行徵信、授信作業,以確保授信額度及收款條件之合理性,及是否為實質關係人

(二)依交易實質判斷,企業依IFRS 15之規定,應採總額法或淨額法認列營收

(三)對於與同一對象間又進、又銷之交易,判斷企業是否已適當視為加工交易處理

(四)大額資金支出及印鑑管理使用,是否落實職能分工、分層負責

陸、結語

郭台銘先生說「魔鬼藏在細節裡」,投資人於選擇投資標的時,千萬不要誤以為營收創新高,即係代表企業獲利之保證,企業如果營收持續成長,惟獲利率反而下降,或無法產生持續穩定之營業活動淨現金流入時,應再評估其應收帳款週轉天數及存貨週轉天數是否有遠大於同業水準之不合理現象,根據財報細節並瞭解董事會及審計委員會之組成人員背景,是否重視公司治理,有無違反誠信原則之負面新聞及簽證會計師之查核工作負擔量、查核品質,以解讀企業是否存在以虛假交易美化營收及財務報表之陷阱。