Purchase Price Allocation (PPA) - Estrutura e metodologia

Estrutura do processo

Perante uma combinação de múltiplas entidades, nas quais a empresa adquirente passa a assumir uma posição de controlo sobre uma outra, as normas contabilísticas internacionais (International Financial Reporting Standards, ou IFRS) exigem a incorporação da consideração através do “método de aquisição”.

Em suma, este método exige que a consideração total (a qual compreende o dinheiro e ativos transferidos para adquirir a empresa vendedora) seja primeiramente incorporada pelos ativos existentes, através da determinação dos seus valores justos (fair values) e respetiva atualização contabilística. Para além destes, durante o processo deverão ser reconhecidos contabilisticamente todos os ativos intangíveis cujas características exijam a separação dos seus valores dos restantes itens, nomeadamente do goodwill, o qual deverá corresponder apenas à porção da consideração remanescente (i.e. não passível de ser alocada diretamente a ativos tangíveis e intangíveis individualmente discriminados).

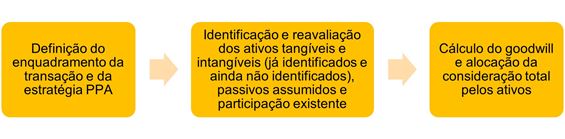

Num primeiro momento, é necessário definir não só as entidades envolvidas no processo e data de transação, mas também os trâmites gerais da estratégia de PPA a seguir, a qual passa necessariamente pela definição do enquadramento da combinação e composição dos trâmites de aquisição, incluindo todos as componentes em que esta se poderá eventualmente dividir (e.g. montantes pagos na data de aquisição, montantes pagos mediante o alcance de determinados targets/earn-outs, entre outros).

Em seguida, inicia-se o processo de reavaliação dos ativos tangíveis e intangíveis existentes na empresa adquirida. Importa aqui destacar a importância de distinguir os elementos do ativo intangível que possam ser claramente distinguidos e valorizados individualmente. Aqui é necessário identificar as características específicas de cada ativo, por forma a escolher o método de avaliação mais indicado. É ainda necessário identificar claramente os passivos assumidos pela empresa adquirente, bem como qualquer participação não maioritária que esta tenha previamente na empresa adquirida.

Por último, o goodwill é então calculado e incorporado no balanço. Alguns fatores explicadores que poderão estar associados à existência de goodwill incluem sinergias esperadas, ativos não identificáveis, entre outros. Caso o valor dos ativos seja superior ao valor da consideração paga pela aquisição, o goodwill assumirá um valor negativo.

De forma breve, as etapas envolvidas durante todo o processo PPA podem ser resumidas no seguinte esquema:

Este processo surge no âmbito da IFRS 3 “Business Combinations”, a qual define os requisitos a respeitar em processos de combinação/aquisição de entidades.

Metodologia

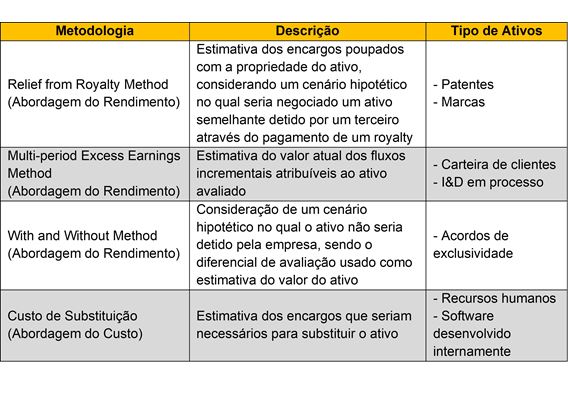

O desafio maior que está geralmente associado à implementação do método de aquisição está associado com a identificação e avaliação de ativos intangíveis.- Abordagem do Mercado: Identificar transações de ativos semelhantes e utilizá-los como referência para avaliação;

- Abordagem do Rendimento: Projetar os fluxos de caixa gerados pelo ativo ao longo da sua vida útil;

- Abordagem do Custo: Estimativa do custo associado à substituição do ativo.

De forma geral, a determinação do valor justo (fair value) dos ativos tangíveis é realizada recorrendo às abordagens de mercado e rendimento, mas caso os dados necessários não estejam disponíveis à data, o avaliador poderá estimar os custos associados com a substituição do ativo.

Dentro da rúbrica dos ativos intangíveis, para além daqueles que já possam estar eventualmente discriminados individualmente, deve-se ainda identificar os itens adicionais que ainda não estão considerados no balanço da empresa adquirida. Deverão estar discriminados fora do goodwill todos os ativos intangíveis que surjam de direitos contratuais e/ou legais, ou se estes puderem ser separados da empresa adquirida e transferidos.

Alguns dos métodos principais para a avaliação de ativos intangíveis incluem:

Posto isto, para dar início ao processo, importa desde já obter a seguinte informação:

- Identificação da entidade adquirente, da entidade adquirida e da data da transação;

- Apresentações das empresas envolvidas no processo e enquadramento da transação;

- Informação detalhada dos termos de negociação contratualizados e respetivos documentos associados (CIM, LOI, etc);

- Informação financeira história da empresa adquirida, para os 3-5 anos que precedem a data da transação, e mais recente de 2021;

- Relatórios de Due Diligence;

- Detalhe adicional sobre os impactos esperados com a transação, incluindo projeções económico-financeiras para os próximos 5 anos;

- Identificação e descrição detalhada dos ativos tangíveis e intangíveis detidos pela empresa adquirida, adquiridos na transação;

- Identificação e descrição detalhada das responsabilidades da empresa adquirida, assumidas pela empresa adquirente;

- Discriminação das participações detidas pela empresa adquirente na adquirida, antes da transação (se aplicável).

Artigos relacionados